Gestionar un presupuesto familiar puede ser una tarea difícil, pero con el enfoque adecuado también puede ser gratificante. Un presupuesto familiar ayuda a garantizar la estabilidad financiera, reduce el estrés y permite una mejor planificación y toma de decisiones. Como psicóloga, he sido testigo de primera mano del impacto positivo que un presupuesto eficaz puede tener en las familias. En este artículo, compartiré 11 valiosos consejos que pueden ayudarle a planificar y mantener con éxito un presupuesto familiar.

1. Defina sus objetivos financieros

Antes de lanzarse a elaborar un presupuesto, es importante definir claramente los objetivos financieros de la familia. Ya sea ahorrar para una casa nueva, planificar la educación de los hijos o pagar las deudas, tener objetivos específicos le dará dirección y motivación.

Al saber para qué estás presupuestando, puedes priorizar tus gastos y asignar tus recursos sabiamente.

2. Controle sus gastos

Empiece por controlar sus gastos durante un mes. Así tendrá una idea clara del destino de su dinero. Guarde los recibos, anote los gastos y clasifíquelos por categorías para identificar patrones y áreas en las que puede recortar gastos.

Conocer tus hábitos de gasto es crucial para crear un presupuesto eficaz y realizar los ajustes necesarios.

3. Establecer un presupuesto realista

Una vez que tengas claros tus gastos, es hora de crear un presupuesto. Asegúrate de que sea realista y se ajuste a los ingresos y necesidades de tu familia. Incluye gastos fijos como el alquiler y los servicios públicos, así como gastos variables como la comida y el ocio.

Establecer presupuestos realistas proporcionará una base sólida para la estabilidad financiera y evitará gastar más de la cuenta.

4. Priorice sus gastos

Identifique sus gastos esenciales, como vivienda, alimentación y atención sanitaria, y asígneles una parte mayor de su presupuesto. A continuación, considere sus gastos no esenciales y determine dónde puede recortarlos. Puede significar reducir las salidas a cenar o los gastos de ocio.

Al priorizar sus gastos, puede asegurarse de que sus necesidades están cubiertas y, al mismo tiempo, tener margen para gastos discrecionales.

5. Establezca un fondo de emergencia

La vida puede ser imprevisible, y disponer de un fondo de emergencia es esencial para la seguridad financiera. Intente ahorrar al menos entre tres y seis meses de gastos de subsistencia. Empiece poco a poco, reservando una parte de sus ingresos cada mes hasta alcanzar su objetivo.

Un fondo de emergencia le proporcionará una red de seguridad durante imprevistos y le ayudará a evitar deudas innecesarias.

6. Implicar a toda la familia

La elaboración de un presupuesto es un trabajo de equipo e implicar a toda la familia puede aumentar su eficacia. Hable de los objetivos financieros, enseñe a los niños a presupuestar e incluya a todos en la toma de decisiones sobre los gastos. Esto fomentará los conocimientos financieros y reforzará los lazos familiares.

Cuando todos están de acuerdo, es más probable que se atengan al presupuesto y alcancen juntos sus objetivos financieros.

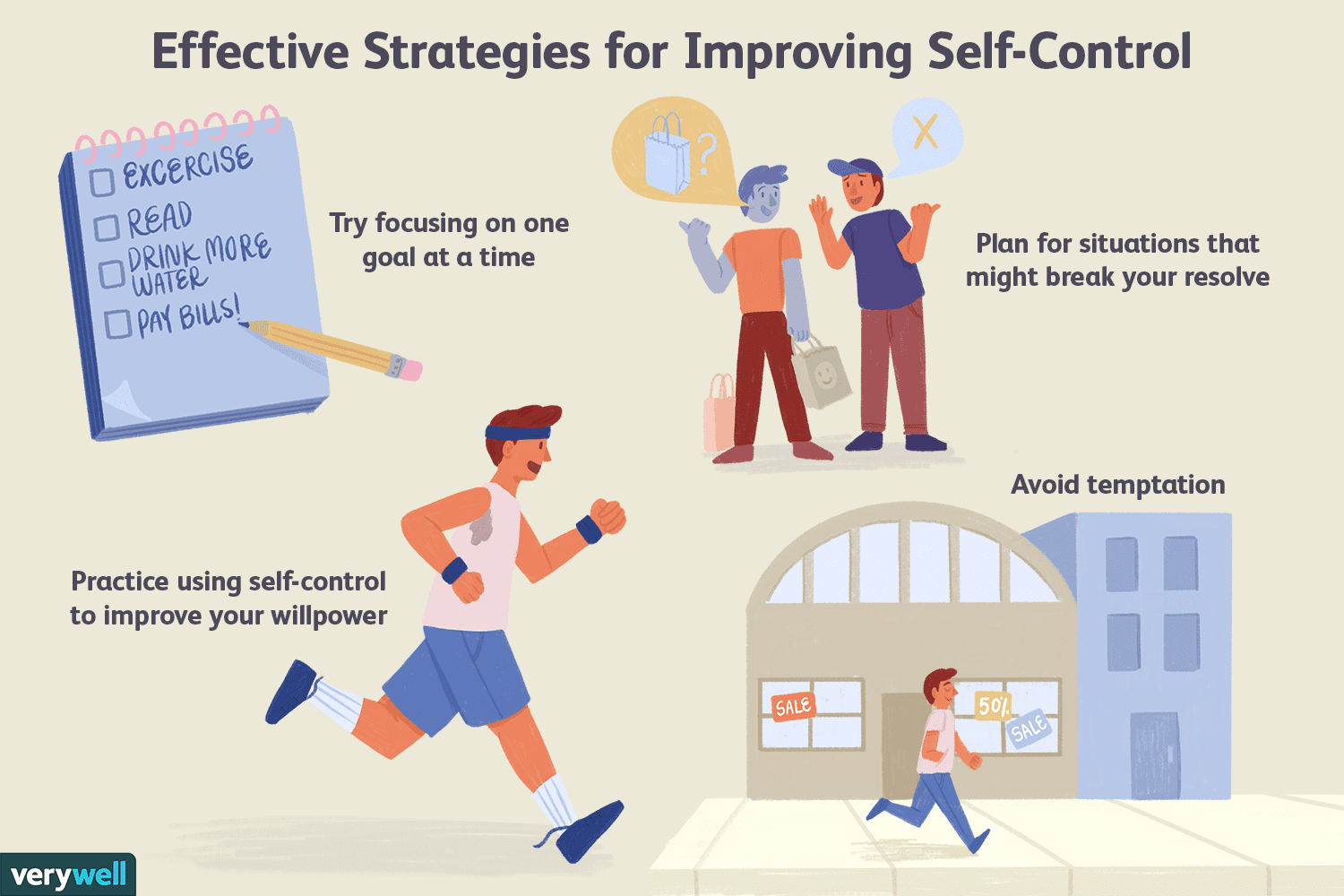

7. Revisar y ajustar con regularidad

Revise su presupuesto mensualmente y haga los ajustes necesarios. Compruebe sus progresos, identifique las áreas de mejora y adapte su presupuesto a medida que cambien las necesidades de su familia. La vida es dinámica, y también debería serlo su plan financiero.

Revisar y ajustar regularmente tu presupuesto garantizará su eficacia y te ayudará a mantener el rumbo.

8. Ahorre en los gastos cotidianos

Busque formas de ahorrar en los gastos cotidianos sin comprometer su calidad de vida. Compare precios, utilice cupones, compre al por mayor y explore alternativas asequibles. Los pequeños ahorros pueden acumularse de forma significativa con el tiempo.

Ser consciente de tus gastos puede liberar dinero para el ahorro u otros objetivos importantes.

9. Cuidado con las deudas

Evite contraer deudas innecesarias y sea consciente de las que ya tiene. Concéntrese en pagar primero las deudas con intereses altos y considere la posibilidad de consolidarlas o refinanciarlas si tiene sentido desde el punto de vista financiero. Elabore un plan para eliminar gradualmente las deudas y dé prioridad a vivir dentro de sus posibilidades.

Reducir y gestionar la deuda le proporcionará más libertad financiera y tranquilidad.

10. Busque ayuda profesional si la necesita

Si la elaboración de un presupuesto te resulta abrumadora o necesitas ayuda con la planificación financiera, no dudes en pedir ayuda a un profesional, como un asesor financiero o un contable. Pueden proporcionarle orientación experta y asesoramiento personalizado basado en sus circunstancias específicas.

La ayuda profesional puede ofrecer ideas y estrategias valiosas para optimizar el bienestar financiero de su familia.

11. Celebre los hitos

Por último, celebre los hitos presupuestarios en familia. Reconozca y recompense sus progresos, ya sea alcanzando un objetivo de ahorro o ajustándose al presupuesto durante un mes. Celebrar los logros mantendrá alta la motivación y fomentará una actitud positiva hacia el presupuesto.

Recuerda que presupuestar es un viaje y que merece la pena celebrar cada paso adelante.

Siguiendo estos 11 consejos, podrá planificar eficazmente un presupuesto familiar y garantizar la estabilidad financiera de sus seres queridos. Recuerde abordar la elaboración de presupuestos con una mentalidad positiva, ya que es una herramienta poderosa para alcanzar sus objetivos financieros y crear un futuro mejor.

Contribución desigual al presupuesto

Uno de los retos habituales a los que se enfrentan las familias a la hora de planificar un presupuesto es hacer frente a una contribución desigual a los ingresos. No es raro que uno de los miembros de la pareja gane más dinero que el otro, lo que puede generar sentimientos de resentimiento y desequilibrio.

Para resolver este problema, es importante mantener una comunicación abierta y honesta sobre la contribución económica de cada miembro de la pareja a la familia. Ambos miembros de la pareja deben sentirse cómodos hablando de su situación financiera y estar dispuestos a trabajar juntos para encontrar una solución que sea justa y satisfactoria para ambas partes.

Una posibilidad es abrir una cuenta bancaria conjunta en la que se ingrese un porcentaje de los ingresos de cada miembro de la pareja. Así se garantiza que ambos contribuyan proporcionalmente al presupuesto familiar en función de sus ingresos. Otro enfoque es dividir los gastos en función de la capacidad financiera de cada miembro de la pareja. Por ejemplo, si uno de los miembros gana mucho más, puede asumir una parte mayor de los gastos.

También es importante recordar que las contribuciones financieras no son únicamente monetarias. Las contribuciones no económicas, como ocuparse de las tareas domésticas o proporcionar apoyo emocional, también deben tenerse en cuenta a la hora de planificar un presupuesto. Reconocer y valorar la contribución de cada miembro de la pareja puede ayudar a mantener un sentido de la equidad y reducir la tensión dentro de la familia.

En última instancia, la clave está en establecer un sistema que funcione para ambos miembros de la pareja y garantice que cada uno sienta que su contribución económica es reconocida y apreciada. Trabajando juntos y encontrando una solución justa y equilibrada, las familias pueden superar con éxito los retos de una contribución desigual al presupuesto.

¿Cuánto debe ganar un hombre?

Cuando se trata de planificación financiera, es importante considerar cuánto debe ganar un hombre para mantener a su familia. La respuesta a esta pregunta depende de varios factores, como el tamaño de la familia, el coste de la vida en su zona y sus objetivos financieros.

Aunque no existe una respuesta única para todos los casos, hay algunas directrices generales que pueden ayudarle a determinar unos ingresos razonables. Se recomienda que los ingresos de un hombre sean suficientes para cubrir necesidades básicas como la vivienda, la alimentación y la atención sanitaria. Además, es importante tener en cuenta otros gastos como la educación, el transporte y el ahorro para objetivos futuros.

También es esencial tener en cuenta el estilo de vida y los valores de la familia. Algunas familias pueden priorizar vivir en un barrio concreto o enviar a sus hijos a colegios privados, lo que puede requerir unos ingresos más elevados. Por otro lado, algunas familias pueden optar por vivir frugalmente y dar prioridad a otros aspectos de la vida, como viajar o emprender un negocio.

Vale la pena señalar que los ingresos de un hombre no deben ser la única responsabilidad de mantener a la familia. La planificación financiera es una responsabilidad compartida, y ambos miembros de la pareja deben contribuir al bienestar económico de la familia. Una comunicación abierta y honesta sobre los objetivos y las expectativas financieras es crucial para evitar conflictos y garantizar la estabilidad financiera.

En conclusión, determinar cuánto debe ganar un hombre es una decisión personal que depende de varios factores. Es importante tener en cuenta las necesidades, objetivos y valores de la familia a la hora de planificar un presupuesto y establecer las expectativas de ingresos. De este modo, una familia puede trabajar para lograr la estabilidad financiera y crear una base sólida para su futuro.

Cómo determinar la dependencia económica

La dependencia económica se refiere al grado en que un individuo depende de otra persona o entidad para su sustento económico. Determinar la dependencia económica es crucial a la hora de planificar un presupuesto familiar, ya que ayuda a identificar quién contribuye a los ingresos y quién depende de ellos.

A continuación se indican algunos pasos para ayudar a determinar la dependencia económica:

- Analizar las fuentes de ingresos: Empiece por examinar todas las fuentes de ingresos que tiene la familia. Esto incluye salarios, inversiones, ingresos por alquileres y cualquier otro flujo de ingresos.

- Identifique a los contribuyentes financieros: Determine quién contribuye a los ingresos familiares. Esto incluye a los miembros de la familia que tienen ingresos regulares y contribuyen económicamente al hogar.

- Evaluar las responsabilidades financieras: Evalúe las responsabilidades financieras de cada miembro de la familia. Esto incluye facturas, reembolsos de préstamos, pagos de alquileres o hipotecas y otras obligaciones financieras.

- Calcule los gastos individuales: Determine los gastos individuales de cada miembro de la familia. Esto incluye los gastos personales como la comida, la ropa, el transporte y el ocio.

- Comparar ingresos y gastos: Compare los ingresos totales de la familia con los gastos totales. Esto ayudará a determinar si la familia vive dentro de sus posibilidades o si existe un déficit financiero.

- Considere los gastos compartidos: Tenga en cuenta los gastos compartidos, como las facturas del hogar, los gastos de guardería y los gastos sanitarios. Evalúe quién es responsable de estos gastos y cómo se distribuyen entre los miembros de la familia.

- Evalúe las contribuciones financieras: Analice las contribuciones financieras de cada miembro de la familia y determine el nivel de dependencia de los ingresos aportados por los demás. Esto ayudará a identificar cualquier desigualdad o desequilibrio financiero.

- Comuníquese abiertamente: Discuta los resultados con los miembros de su familia y mantenga conversaciones abiertas sobre la dependencia financiera. Esto ayudará a fomentar la transparencia, la comprensión y la colaboración a la hora de elaborar presupuestos y planificar las finanzas.

- Explore la independencia financiera: Anime a los miembros de la familia a esforzarse por conseguir la independencia financiera buscando oportunidades para obtener ingresos adicionales o reducir los gastos. Esto puede ayudar a reducir la dependencia financiera y crear una situación financiera más equilibrada.

- Adaptar el presupuesto: Ajuste el presupuesto familiar en función de los resultados y los debates. Tenga en cuenta las contribuciones financieras y los gastos individuales para garantizar la equidad y la sostenibilidad.

- Supervisar y reevaluar: Supervisar periódicamente el presupuesto familiar y reevaluar el nivel de dependencia financiera. Las circunstancias de la vida pueden cambiar y es importante adaptar el presupuesto en consecuencia.

Siguiendo estos pasos, podrá comprender mejor la dinámica financiera de su familia y tomar medidas para crear un presupuesto más equilibrado y eficaz. Recuerde que la comunicación abierta y un enfoque colaborativo son la clave del éxito de la planificación financiera.

Cómo aprender a ahorrar: 7 consejos 1

Aprender a ahorrar dinero es una habilidad esencial que puede ayudarle a alcanzar sus objetivos financieros y a crear un futuro estable para su familia. Aquí tienes siete consejos que te ayudarán a aprender a ahorrar dinero:

- Elabore un presupuesto: Empieza por hacer un seguimiento de tus gastos e ingresos para saber adónde va tu dinero cada mes. Esto te ayudará a identificar las áreas en las que puedes recortar y ahorrar.

- Fíjate objetivos concretos: Define tus objetivos de ahorro, ya sea para un fondo de emergencia, el pago inicial de una casa o unas vacaciones familiares. Tener objetivos específicos te dará un enfoque más claro y motivación para ahorrar.

- Evite los gastos impulsivos: Antes de hacer una compra, pregúntese si es una necesidad o un deseo. Tómese su tiempo para pensarlo antes de tomar una decisión. A menudo, el impulso de comprar desaparece y, en su lugar, puede ahorrar el dinero.

- Automatice el ahorro: Establezca transferencias automáticas de su cuenta corriente a su cuenta de ahorro cada mes. Así no tendrás que acordarte de ahorrar y el dinero crecerá sin mucho esfuerzo.

- Recorte gastos: Identifique los gastos no esenciales que puede reducir o eliminar. Podría tratarse de comer menos fuera, cancelar suscripciones que no utilice o encontrar alternativas más asequibles para las compras habituales.

- Ahorre en la compra: Planifique sus comidas, haga una lista de la compra y cíñase a ella. Busque rebajas, utilice cupones y considere la posibilidad de comprar al por mayor los productos que utiliza con frecuencia. Cocinar en casa puede ahorrarle mucho dinero.

- Controle sus progresos: Controla regularmente tus ahorros y comprueba lo cerca que estás de alcanzar tus objetivos. Celebra los hitos del camino para mantenerte motivado y animado.

Aprender a ahorrar dinero requiere práctica y disciplina, pero estos consejos pueden ayudarte a desarrollar buenos hábitos financieros y a labrar un futuro más seguro para tu familia.

Presupuesto y niños: qué enseñar a un niño

Enseñar a los niños a hacer un presupuesto es una importante lección de vida que puede prepararles para el éxito financiero en el futuro. Aquí tienes algunos consejos sobre qué enseñar a tu hijo sobre presupuestos:

1. 1. Explíquele el concepto de dinero: Empiece por explicar a su hijo qué es el dinero y cómo se gana. Enséñale el valor del dinero y la importancia de ahorrar.

2. 2. Introducir el presupuesto: Enseñe a su hijo qué es un presupuesto y por qué es importante. Explíquele que hacer un presupuesto ayuda a priorizar los gastos y a tomar decisiones financieras acertadas.

3. 3. Establezca objetivos financieros: Anime a su hijo a fijarse objetivos financieros, como ahorrar para un juguete o un viaje. Enséñele a crear un plan y a hacer un seguimiento de su progreso hacia sus objetivos.

4. Ayúdale a ganar dinero: Ofrezca a su hijo oportunidades de ganar dinero, como hacer tareas domésticas o montar un pequeño negocio. Esto les ayudará a comprender el esfuerzo necesario para ganar dinero y el valor del trabajo duro.

5. Enséñales a ahorrar: Enseña a tu hijo la importancia de ahorrar dinero. Anímale a destinar una parte de sus ingresos al ahorro y explícale las ventajas de tener una red de seguridad financiera.

6. Hable de necesidades frente a deseos: Enseñe a su hijo la diferencia entre necesidades y deseos. Ayúdele a entender que es importante priorizar los gastos esenciales antes de gastar en artículos no esenciales.

7. Hágales partícipes de las decisiones presupuestarias: Involucre a su hijo en las decisiones presupuestarias de la familia. Esto les ayudará a entender las ventajas y desventajas que conlleva la toma de decisiones financieras y a desarrollar habilidades de pensamiento crítico.

8. Enséñele a hacer compras inteligentes: Enseñe a su hijo a comparar precios y a hacer compras inteligentes. Anímale a investigar antes de comprar y explícale la importancia de distinguir entre necesidades y deseos.

9. Enséñale sobre las deudas: Cuando tu hijo tenga edad suficiente, explícale el concepto de deuda y de pedir dinero prestado. Enséñale las consecuencias del endeudamiento y la importancia de pedir prestado de forma responsable.

10. 10. Enséñale sobre la caridad y las donaciones: Enséñale la importancia de devolver a los demás a través de la caridad. Anímale a donar una parte de sus ingresos o de su tiempo para ayudar a los necesitados.

11. Sea un modelo a seguir: Muestre a su hijo buenos hábitos financieros siendo usted mismo un gastador y ahorrador responsable. Los niños aprenden mejor con el ejemplo, así que asegúrese de practicar lo que predica.

Si enseña a sus hijos a hacer presupuestos desde pequeños, les preparará para tomar decisiones financieras inteligentes durante toda la vida. Estas lecciones les ayudarán a desarrollar importantes habilidades y actitudes hacia el dinero que les beneficiarán durante toda su vida.

PREGUNTAS FRECUENTES

¿Cuáles son algunos consejos para crear un presupuesto familiar?

Crear un presupuesto familiar puede ser un reto, pero hay varios consejos que pueden ayudar. En primer lugar, haga un seguimiento de sus ingresos y gastos para tener una idea clara del destino de su dinero. A continuación, prioriza tus gastos y determina qué puedes recortar. Fijarse objetivos, como ahorrar para las vacaciones o saldar deudas, también puede ayudarle a mantener la motivación. También es importante comunicarse abiertamente con los miembros de su familia y hacerles partícipes del proceso de elaboración del presupuesto.

¿Cómo puedo hacer un seguimiento eficaz de mis ingresos y gastos?

Hacer un seguimiento de tus ingresos y gastos es esencial para elaborar un presupuesto acertado. Una forma eficaz de hacerlo es utilizar programas o aplicaciones de presupuestación que te permitan introducir y clasificar tus ingresos y gastos. También puedes crear una hoja de cálculo o utilizar papel y lápiz para registrar tus gastos manualmente. Es importante ser coherente y actualizar los registros con regularidad para obtener una imagen precisa de tus finanzas.

¿Cuáles son los gastos más comunes que se pueden reducir?

Hay varios gastos comunes que pueden reducirse para ahorrar dinero. Algunos ejemplos son comer fuera con menos frecuencia, recortar los gastos de ocio y reducir las facturas de los servicios públicos conservando la energía. También puede ahorrar dinero en comestibles planificando las comidas con antelación y comprando a granel. Además, buscar mejores ofertas en seguros y otros gastos recurrentes puede ayudarle a reducir costes.

¿Cómo puedo implicar a los miembros de mi familia en el proceso presupuestario?

Implicar a los miembros de la familia en el proceso de elaboración del presupuesto es importante para garantizar que todos estén de acuerdo y comprometidos con los objetivos financieros que se fijen. Una forma de hacerlo es celebrando reuniones familiares periódicas para hablar del presupuesto y de las próximas decisiones financieras. También puede delegar tareas presupuestarias específicas en cada miembro de la familia, como el seguimiento de los gastos o la búsqueda de formas de ahorrar dinero. Al implicar a todos, se crea un sentimiento de propiedad y colaboración.

¿Qué debo hacer si no puedo ceñirme a mi presupuesto?

Si te resulta difícil ceñirte a tu presupuesto, es importante que no te desanimes. En lugar de eso, dé un paso atrás y evalúe cuál puede ser la causa del problema. ¿Hay gastos imprevistos o emergencias que están desbaratando tus planes? ¿Puede modificar su presupuesto para hacerlo más realista? También puede ser útil buscar el apoyo de un asesor o consejero financiero que pueda orientarte y ayudarte a mantener el rumbo.