El dinero es una fuerza poderosa que afecta a todos los aspectos de nuestra vida. Nos permite satisfacer nuestros deseos, asegurar nuestro futuro y llevar una vida cómoda. Sin embargo, a pesar de nuestras mejores intenciones, a muchos de nosotros nos cuesta crear riqueza y alcanzar el éxito financiero.

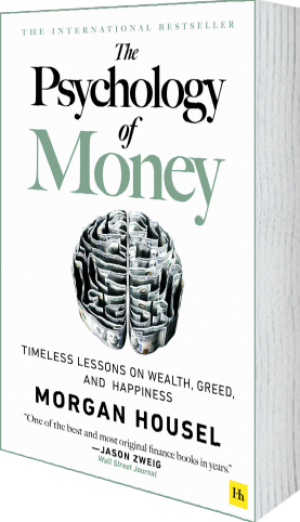

Esta falta de progreso financiero puede atribuirse a menudo a nuestros hábitos y comportamientos en lo que respecta al dinero. La forma en que pensamos, sentimos y actuamos en torno al dinero puede influir significativamente en nuestra capacidad para acumular riqueza. Comprender la psicología del dinero es crucial para liberarse de los patrones negativos y adoptar hábitos más saludables que conduzcan a la prosperidad financiera.

Entonces, ¿cuáles son los hábitos clave que le impiden hacerse rico? Exploremos cinco barreras psicológicas comunes que dificultan la acumulación de riqueza y cómo puede superarlas.

1. Miedo a asumir riesgos: Muchas personas tienen miedo de asumir riesgos cuando se trata de dinero. Prefieren ir a lo seguro y atenerse al statu quo. Sin embargo, la creación de riqueza a menudo requiere salir de la zona de confort y asumir riesgos calculados. Al superar el miedo a asumir riesgos, te abres a nuevas oportunidades y a un crecimiento financiero potencial.

2. Gratificación instantánea: Nuestra sociedad moderna ha cultivado una cultura de gratificación instantánea. Lo queremos todo ahora y a menudo estamos dispuestos a sacrificar objetivos financieros a largo plazo por placeres a corto plazo. Retrasar la gratificación es un hábito crucial de las personas ricas. Aprendiendo a vivir dentro de tus posibilidades, ahorrando e invirtiendo para el futuro, puedes liberarte del encanto de las recompensas inmediatas y construir riqueza a largo plazo.

3. Falta de conocimientos financieros: La cultura financiera es una habilidad fundamental que muchos de nosotros pasamos por alto. Sin una comprensión sólida de los conceptos financieros básicos, como el presupuesto, la inversión y la gestión de la deuda, es difícil tomar decisiones informadas que contribuyan a la creación de riqueza. Invertir tiempo en educarse sobre el dinero y las finanzas personales es esencial para construir una base financiera sólida.

4. Mentalidad de escasez: La mentalidad de escasez es una creencia autolimitante de que nunca hay suficiente y que las oportunidades son escasas. Esta mentalidad a menudo conduce a la acumulación, el ahorro excesivo y el miedo a gastar dinero. Si cambias tu mentalidad por una de abundancia y adoptas un enfoque proactivo hacia las inversiones, podrás atraer más oportunidades y crear riqueza.

5. Falta de fijación de objetivos: Sin objetivos financieros claros, es difícil crear una hoja de ruta para la acumulación de riqueza. Establecer objetivos específicos, mensurables, alcanzables, pertinentes y sujetos a un plazo (SMART, por sus siglas en inglés) le proporciona dirección, propósito y motivación. Si esboza sus aspiraciones financieras y las divide en pasos factibles, podrá avanzar hacia la riqueza.

Si identifica y aborda estos hábitos clave que dificultan la acumulación de riqueza, podrá transformar su relación con el dinero y encaminarse hacia el éxito financiero. Recuerde que la creación de riqueza no sólo tiene que ver con el dinero, sino también con la adopción de hábitos saludables, el cultivo de una mentalidad positiva y la toma de decisiones informadas que se alineen con sus objetivos a largo plazo.

1 Miedos

El miedo es una de las razones más comunes por las que las personas no consiguen acumular riqueza. Puede impedirle asumir riesgos, buscar oportunidades y aprovechar al máximo sus recursos financieros. Éstos son algunos de los miedos más comunes que impiden a la gente hacerse rica:

Miedo al fracaso

Muchas personas tienen miedo a fracasar porque lo ven como un revés o un reflejo de sus capacidades. Este miedo puede impedirle asumir riesgos o probar cosas nuevas que podrían conducirle al éxito financiero. Sin embargo, es importante recordar que el fracaso es una parte natural del proceso de aprendizaje y a menudo puede proporcionar valiosas lecciones para el éxito futuro.

Miedo a la incertidumbre

El éxito financiero implica a menudo aventurarse en terreno desconocido y enfrentarse a la incertidumbre. Esto puede resultar desalentador para quienes prefieren la estabilidad y la previsibilidad. Sin embargo, evitar por completo la incertidumbre también puede significar perder nuevas oportunidades y crecimiento. Aprender a aceptar la incertidumbre y asumir riesgos calculados pueden ser pasos importantes hacia la acumulación de riqueza.

Superar estos miedos requiere un cambio de mentalidad y la voluntad de salir de la zona de confort. Es importante reconocer que el miedo es una emoción natural, pero no debe dictar sus decisiones financieras. Al reconocer y afrontar sus miedos, puede abrir nuevas posibilidades para la creación de riqueza y el éxito financiero.

2 Pereza y procrastinación

Uno de los obstáculos más comunes que impiden a la gente hacerse rica es la pereza y la dilación. Estos dos hábitos van de la mano y pueden tener un efecto perjudicial en el éxito financiero.

La trampa de la pereza

La pereza es la tendencia a evitar o retrasar el trabajo o el esfuerzo. A menudo se debe a la falta de motivación, disciplina o miedo al fracaso. Cuando se trata de dinero, la pereza puede manifestarse de varias maneras:

- No buscar oportunidades de promoción profesional o trabajos mejor pagados.

- Evitar la planificación financiera o posponer tareas importantes relacionadas con el dinero.

- No dedicar tiempo a formarse sobre finanzas personales y estrategias de inversión.

El problema de la pereza es que hace que se pierdan oportunidades. Al no dedicar el esfuerzo necesario, las personas limitan sus posibilidades de obtener mayores ingresos, tomar decisiones financieras inteligentes y acumular riqueza con el tiempo.

El peligro de la procrastinación

La procrastinación, por su parte, es el acto de retrasar o posponer tareas. Muchas personas tienden a posponer responsabilidades importantes relacionadas con el dinero porque las consideran desalentadoras o abrumadoras.

Ejemplos comunes de tareas financieras que a menudo se posponen son:

- Crear un presupuesto y controlar los gastos

- Pagar facturas y gestionar deudas

- Invertir dinero para objetivos futuros o la jubilación

La procrastinación no sólo genera estrés y ansiedad, sino que también puede repercutir negativamente en el bienestar financiero. Retrasar tareas financieras importantes puede dar lugar a impagos, recargos por demora y pérdida de oportunidades de inversión.

Superar la pereza y la dilación

Liberarse del ciclo de la pereza y la dilación requiere un cambio de mentalidad y el desarrollo de nuevos hábitos. He aquí algunas estrategias para superar estos obstáculos:

- Fíjese objetivos: Defina claramente sus objetivos financieros y divídalos en pasos más pequeños y factibles. Esto puede ayudarle a sentirse motivado y con un propósito.

- Establezca un calendario: Dedique un tiempo cada semana a las tareas relacionadas con el dinero. Considere que este tiempo no es negociable y déle prioridad.

- Pida cuentas: Comparta sus objetivos y progresos con un amigo o familiar de confianza que le haga rendir cuentas. Considere la posibilidad de unirse a un grupo de apoyo financiero o de contratar a un asesor financiero.

- Recompénsese: Celebre sus pequeñas victorias e hitos a lo largo del camino. Esto puede ayudarle a reforzar hábitos positivos y motivarle para seguir actuando.

En conclusión, la pereza y la dilación pueden obstaculizar considerablemente la capacidad de hacerse rico. Sin embargo, reconociendo estos hábitos y trabajando activamente para superarlos, las personas pueden aumentar sus posibilidades de alcanzar el éxito financiero.

3 Envidia, crítica, queja y cotilleo

La envidia, la crítica, la queja y el cotilleo son hábitos comunes que pueden obstaculizar su éxito financiero. Estos comportamientos no sólo le hacen perder tiempo y energía, sino que también le impiden centrarse en sus propios objetivos y logros.

La envidia es una emoción destructiva que surge de un sentimiento de insatisfacción con lo que tienen los demás. En lugar de apreciar el éxito de los demás, la envidia nos lleva a compararnos con nosotros mismos y a sentirnos inadecuados. Esto puede crear una mentalidad negativa que obstaculiza nuestra capacidad para perseguir nuestros propios objetivos financieros.

La crítica es otro hábito que puede impedirle hacerse rico. Encontrar constantemente defectos en los demás o en sus decisiones te mantiene centrado en la negatividad en lugar de en el crecimiento personal. Criticar a los demás también sugiere una falta de confianza en ti mismo y en tus propias capacidades.

Quejarse es un hábito que agota su energía y le mantiene atrapado en una mentalidad de víctima. En lugar de responsabilizarte de tu situación económica y buscar soluciones, quejarte sólo refuerza tu sensación de impotencia. También aleja a la gente, ya que quejarse constantemente puede resultar agotador para quienes te rodean.

Los cotilleos son otro hábito perjudicial que puede obstaculizar su éxito financiero. Los cotilleos no sólo le hacen perder el tiempo y le distraen de sus objetivos, sino que también dañan sus relaciones. Las personas que se dedican a los cotilleos suelen ser consideradas poco fiables y pueden dañar su reputación tanto en el ámbito personal como en el profesional.

Para superar estos hábitos, es importante practicar el autoconocimiento y cultivar una mentalidad positiva. En lugar de dejarse llevar por la envidia, la crítica, la queja y el cotilleo, céntrese en su propio crecimiento personal y en sus logros. Celebre el éxito de los demás y utilícelo como inspiración en lugar de como una oportunidad para la comparación.

Si evita estos hábitos negativos y adopta una mentalidad más positiva y proactiva, podrá sentar las bases del éxito financiero.

4 Vivir en un día

Vivir de cheque en cheque es un hábito común que puede impedirle acumular riqueza. Es fácil caer en la trampa de gastar todo lo que ganas, sobre todo si tienes unos ingresos limitados o si no has hecho del ahorro una prioridad.

Los expertos financieros recomiendan: adoptar el hábito de vivir al día, y no de cheque en cheque. Esto significa ser consciente de tus gastos y tomar decisiones basadas en tus objetivos financieros a largo plazo.

En lugar de sobrecargar las tarjetas de crédito o comprar artículos por impulso, tómese su tiempo para pensar si realmente los necesita y si se ajustan a su plan financiero general.

Vivir al día también significa reservar una parte de tus ingresos para ahorrar o invertir antes de gastar nada. Este hábito puede ayudarle a crear un fondo de emergencia, ahorrar para la jubilación o invertir en oportunidades que puedan hacer crecer su patrimonio a largo plazo.

Para romper el ciclo de vivir de cheque en cheque, es importante dar prioridad al ahorro y desarrollar el hábito de retrasar la gratificación. Puede que al principio haya que hacer sacrificios, pero la recompensa de la seguridad financiera y la independencia merecerá la pena a largo plazo.

5 Complejos

Muchas personas tienen ciertos complejos psicológicos cuando se trata del dinero. Estos complejos son creencias y actitudes muy arraigadas que pueden impedir que las personas alcancen el éxito financiero. Es importante identificar y superar estos complejos para desarrollar hábitos financieros saludables. He aquí cinco complejos monetarios comunes:

1. El complejo de escasez

El complejo de escasez es la creencia de que nunca hay suficiente dinero para todos. Las personas con este complejo suelen tener una sensación constante de inseguridad económica y pueden acumular dinero o evitar gastarlo por completo. Esta mentalidad puede impedirles asumir riesgos y aprovechar las oportunidades de crecimiento.

2. El complejo del impostor

El complejo de impostor es la sensación de que uno no es realmente bueno con el dinero, a pesar de las pruebas que demuestran lo contrario. Las personas con este complejo pueden restar importancia a sus logros financieros y sentir que no merecen ser ricas. Esto puede conducir a una falta de confianza en las decisiones financieras y puede limitar su potencial de ingresos.

3. El complejo de autoestima

El complejo de autoestima es la creencia de que su valor como persona viene determinado por su patrimonio neto. Las personas con este complejo pueden vincular su autoestima a su éxito financiero y compararse constantemente con los demás. Esto puede llevar a una búsqueda interminable del dinero, a expensas de otros aspectos importantes de la vida.

4. El complejo de mentalidad de escasez

El complejo de mentalidad de escasez es la creencia de que las oportunidades de riqueza son limitadas y deben acapararse. Las personas con este complejo pueden tener dificultades para compartir su riqueza o invertir en los demás. Esto puede impedirles establecer conexiones y beneficiarse de colaboraciones y asociaciones.

5. El complejo de gratificación instantánea

El complejo de gratificación instantánea es la tendencia a dar prioridad a los deseos inmediatos sobre los objetivos financieros a largo plazo. Las personas con este complejo pueden tener problemas con los gastos impulsivos, las deudas de tarjetas de crédito y la falta de ahorros. Esto puede obstaculizar su capacidad para acumular riqueza y alcanzar la estabilidad financiera.

Reconocer estos complejos es el primer paso para liberarse de sus garras. Al cuestionar estas creencias y desarrollar hábitos monetarios más saludables, las personas pueden trabajar para acumular riqueza y alcanzar el éxito financiero.

PREGUNTAS FRECUENTES

¿Por qué algunas personas luchan por hacerse ricas?

Algunas personas luchan por hacerse ricas porque han desarrollado ciertos hábitos y comportamientos que no favorecen la acumulación de riqueza. Estos hábitos pueden incluir el gasto excesivo, la falta de disciplina financiera, el miedo a asumir riesgos y la incapacidad para planificar a largo plazo.

¿Qué papel desempeña la falta de disciplina financiera a la hora de impedir que la gente se haga rica?

La falta de disciplina financiera puede impedir que las personas se hagan ricas, porque significa que no son capaces de gestionar eficazmente su dinero. Esto puede llevarles a gastar más de la cuenta, a vivir por encima de sus posibilidades y a no ahorrar ni invertir para el futuro. Sin disciplina, es difícil crear riqueza.

¿Qué se puede hacer para empezar a acumular riqueza?

Para empezar a acumular riqueza, hay que desarrollar buenos hábitos financieros. Esto incluye crear un presupuesto y ceñirse a él, vivir dentro de sus posibilidades, ahorrar e invertir con regularidad y ser consciente de sus objetivos financieros. También implica ser disciplinado y evitar el gasto impulsivo o el endeudamiento excesivo.

¿Cómo puede afectar el miedo a asumir riesgos a la capacidad de una persona para hacerse rica?

El miedo a asumir riesgos puede afectar a la capacidad de una persona para enriquecerse porque a menudo le lleva a quedarse en su zona de confort y evitar oportunidades que podrían conducirle a un crecimiento financiero. A menudo es necesario asumir riesgos calculados para lograr una riqueza significativa, ya sea iniciando un negocio o invirtiendo en bolsa.

¿Cuáles son algunos de los errores de planificación a largo plazo que comete la gente?

Algunos errores comunes en la planificación a largo plazo son no fijar objetivos financieros claros, no ahorrar para la jubilación y no invertir en activos que generen rendimientos a largo plazo. Muchas personas también subestiman el poder del interés compuesto a lo largo del tiempo, lo que puede afectar en gran medida a su capacidad para acumular riqueza.